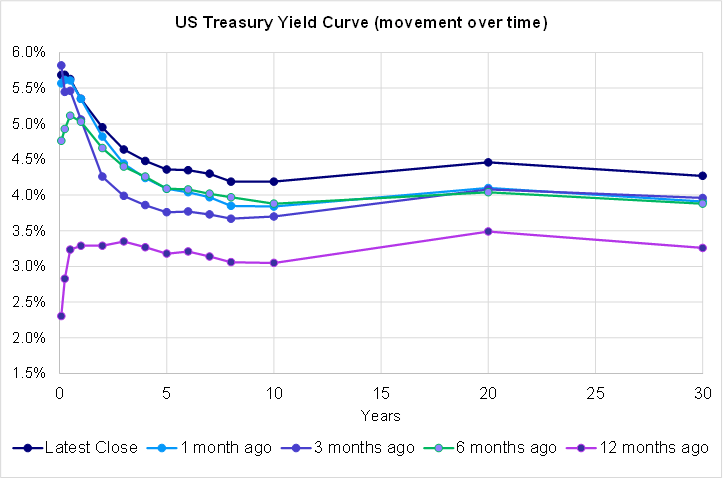

整個夏季期間,金融市場一直聚焦於中國的經濟放緩,對美國公債市場的下跌卻幾乎隻字未提。而實際上,過去數月,歷年來被視作無風險安全資產的美國長期公債反而加劇了投資組合的波動。

全球規模最大、範圍最廣的美國公債遭遇自2007年以來最嚴重的拋售潮,隨著10年期美國公債殖利率突破4.2%,一支追蹤美國公債報酬的主要ETF下跌-9%1。值得注意的是,近期的殖利率上升主要集中在美國,但並無明顯原因。聯準會尚未發佈新的政策指引,亦未發表過於鷹派的言論。所有目光均聚焦於聯準會主席鮑威爾(Powell)在本週五傑克遜霍爾年會閉幕期間所舉行的新聞發佈會上說的話。

美國公債殖利率變動的潛在原因

是什麼導致美國長期公債在並無明顯原因的情況下卻造成近雙位數的跌幅?美國公債殖利率變動大部分是由於實質利率的上升,而與通膨幾乎無關2。隨著通膨持續下行,衰退憂慮有所緩解,經濟軟著陸的機率增加。

儘管近期日本利率因其略微轉變超寬鬆的貨幣政策而有所上升,但這並不是美國利率變動的原因。美國殖利率似乎正引領著日本殖利率的變動。在生成式AI投資熱潮的推動下,年初至今科技股全線飆升,尤其是美股「七巨頭」,這可能導致資本從美國公債流出。

債務上限危機的解除允許美國財政部僅在第三季就發行約1兆美元的新債。這將進一步加重美國的財政負擔,進而成為美國政府債務評級下調的核心原因。倘若美國經濟保持穩健,距離通膨目標仍有一段距離,美國貨幣政策可能會有更長的時間保持緊縮。即使聯準會不再進一步升息,也可能推出更多量化緊縮的政策。

投資啟示

我相信市場近期對10年期美國公債的拋售有些過度,但考慮到短期公債的殖利率更高,我更傾向於投資曲線的短期部分。

資料來源:美國財政部、Macrobond及景順。數據截至2023年8月23日

殖利率曲線倒掛持續,表明持有短期固定收益債券是合理的。除非殖利率曲線倒掛預示著經濟即將陷入衰退(但我認為這種可能性很低),否則持有長期債券並不能提供足夠吸引的風險報酬。

觀點來自Kristina Hooper

參考資料:

1.彭博,截至2023年8月19日。

2.「Breakeven rate on UST 10-year has only risen by 11bps」,彭博,2023年8月20日。

※特別提醒:

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。

景順投信 獨立經營管理 景順證券投資信託股份有限公司

台北市信義區松智路1號22樓

客服專線:0800-045-066