競爭激烈的美國總統大選結果大致底定,根據最新統計結果(截至台灣時間11/6 15:50),在538張選舉人票中,共和黨候選人川普已衝破當選門檻並自行宣布當選。由於美國適用「選舉人制」,12/17將舉行選舉人投票,確定正副總統,在沒有特殊情況之下(失信選舉人),川普將於明年1/20正式重返白宮。國會方面,參議院已確定轉由共和黨掌控,而眾議院也由共和黨領先,預計拿到過半席次機率仍高,有機會形成所謂的「紅色浪潮(Red Wave)」。

評析一、政黨輪替對市場的影響性較為短暫

由於政黨輪替將引發部分的政策替換,市場擔心過往川普政策較為積極,可能會大幅改變目前政策現況,例如川普主張減少富人稅與個人稅、計畫取消綠能減稅補貼並轉向支持傳統能源、提高進口關稅(特別是將中國關稅提升至60%)、嚴格限制非法移民等措施,因此,預期將造成短期市場波動。

我們認為,川普的政見主軸均圍繞在美國優先,若政策轉變而導致經濟受挫為川普不樂見;同時選舉的語言是否能夠落實成為政策,仍須觀察國會的態度,即使共和黨拿下兩院,但面對較為積極的政策,黨內也未必能夠達成共識;另一方面,雖然川普支持企業減稅,但也訴諸於打通膨,預期財政赤字不至於馬上攀升,川普也不會一昧的擴大財政赤字。因此,短期市場消化政策替換的影響之後,市場將重回基本面的表現。

評析二、選舉不是影響股市的關鍵因素,基本面才是!

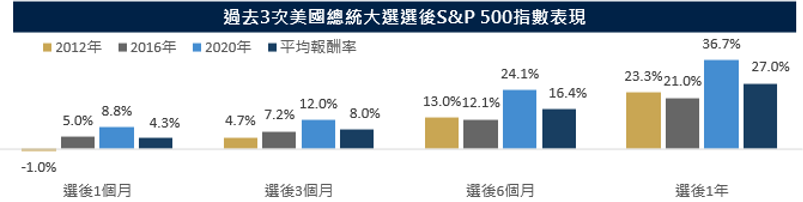

選前因政治不確定性市場震盪難免,然而當選舉結果塵埃落定之後,股市終將回歸反映基本面,多數時候甚至會出現慶祝行情。回顧近三屆美國總統大選選後S&P 500指數表現,各期間平均報酬率皆為正值,選後一年表現甚至都超過兩成!更重要的是,川普於2016~2020年擔任總統期間,雖然於2018年對中國祭出貿易戰曾對股市造成波動,惟事後來看並沒有影響到股市的多頭架構,期間S&P 500指數上漲70%(年化16%)、科技股為主的那斯達克指數更是上漲142%(年化26%)。 根據LSEG最新數據,目前已公布的359家美國S&P 500指數成分股當中,有76.6%的公司獲利優於預期,高於過去的平均值66.9%,預估第三季企業獲利可望達7.8%,第四季恢復10.5%的雙位數漲幅,其中通訊服務、科技、醫療仍是貢獻獲利的主要推手,隨著企業獲利持續成長,預估也將帶動股市上漲動能。

評析三、川普上任後,科技、醫療具有潛在利多

科技

就川普的政見而言,主張減少個人稅和企業稅率,同時主張減少對企業的監管,此舉有利於美國大型科技股,加上AI的趨勢浪潮已成現在進行式,美系四大雲端服務業者,包括微軟、Google、亞馬遜、Meta,日前公布第三季季報,均表示將會持續擴大資本支出,預估這種的「迫切需求」,正在推動企業數位轉型的成長動能,並且帶動相關供應鏈上漲機會。

醫療

川普偏好市場主導的醫療體系,主張撤回歐巴馬健保,並提倡透過增加市場競爭來降低醫療成本,因此可能不利於中小型醫療服務公司,但對市佔率較高的大型醫療服務公司則相對有利;就製藥產業而言,雖然川普認同降低藥價的重要性,但其政策較傾向於透過市場競爭來維持價格穩定,因此對大型醫療公司獲利較不易造成影響;此外,川普主張減少對生技醫藥產業的監管,並也透過稅收優惠鼓勵製藥和生技公司在美國本土進行研發與生產,若如同川普第一任任期加速FDA藥品審批速度,將更有利生技和製藥公司加速回收研發成本。川普對併購案也較不主張嚴格監管,對於未來醫療產業的併購整合較有利,也有利生物科技類股。

評析四、債市短期震盪,降息趨勢不改殖利率下行格局

選前川普的聲勢扶搖直上,其主張提升關稅與嚴格的非法移民政策對財政缺口和潛在的通膨形成壓力,因此日前十年期美債殖利率由9月中旬3.60%的低點反彈至4.40%之上,創下7月初以來新高,主要在反映新政府上任後,潛在的政策走向對金融市場的影響,同時也反映美國景氣較預期樂觀,後續陷入衰退的可能性降低。

我們認為,選後幾天,債券市場將陸續消化財政赤字擴大的議題,十年期公債殖利率預料將較為震盪,但如同前述,即便川普完全執政,也不至於一昧的擴大財政;另一方面,9月至今,市場對聯準會積極降息的預期已逐漸收斂,並且往9月FOMC公布點陣圖的趨勢靠攏, 因此十年期美債殖利率再上行空間有限。

根據過去經驗,降息循環往往帶動公債殖利率下行,若進一步觀察1995、1998、2019年實施預防性降息期間,2年期公債殖利率往往在降息終點趨近終端利率,10年期公債殖利率僅略高於2年期,因此我們認為,在降息尚未結束之前,債市投資仍有利多。

投資建議

股市

短期選舉雜音將隨新任總統確定而逐漸消弭,過往只要經濟不出現衰退,大多都會出現慶祝行情,市場焦點也將轉回財報和基本面。時序進入全球傳統的消費旺季,上揚的機率較高,搭配AI仍是推動企業獲利的重要推手,此波多頭氣勢可望延續到明年,因此,此時此刻的修正,或許醞釀先蹲後跳的走勢。成熟市場部份,我們最看好美股,特別是川普主張企業減稅、降低監管等政策,均有利於科技和醫療等企業獲利表現;S&P500指數將在5200~5800區間波動,美股回測季線支撐時可留意。新興市場中,台股目前進入震盪盤整,預估指數區間在22000~24000左右,明年第一季輝達新一代AI晶片(GB200)出貨前,仍有高點可期。

債市

短期消化財政赤字壓力之後,降息進程仍將是影響債市表現的關鍵因素,中期經濟成長趨緩、或是聯準會擴大降息幅度將有利美債,故當殖利率出現反彈時,可適時加碼債券。布局方面,我們建議投資級債和非投資級債均衡布局。由於投資級債持續吸引中長期資金流入,且在降息環境中,較長的存續期間更具吸引力,近期殖利率的彈升更是提供較佳的進場時機;非投資級債短期面臨企業獲利增速放緩,中期仍受惠收益優勢及降息環境,即使10月以來美債殖利率彈升,其信用利差仍可維持收斂態勢,顯示市場對於息收的需求仍存。新興市場債較受風險情緒影響,信用利差擴大風險低,然整體為中性看待。

資料來源:保德信整理,2024/11。注意:本資料所示之指數或個股係為說明或舉例之目的,並非推薦投資,且未必為保德信投信所管理基金之對比指數或所持有之部位。投資人申購基金係持有基金受益憑證,而非本文提及之投資資產或標的。殖利率不代表基金報酬率,亦不代表基金配息率,且目前殖利率不代表未來殖利率;基金淨值可能因市場因素而上下波動。

相關基金列表

保德信投信獨立經營管理│保德信及其岩石商標為專有服務標誌,未經本公司事先同意前,不得使用。

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於本基金之公開說明書,投資人可至保德信投資理財網www.pgim.com.tw、公開資訊觀測站mops.twse.com.tw(境內基金適用)或境外基金觀測站announce.fundclear.com.tw(境外基金適用)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。PGIMSITE20241116

保德信證券投資信託股份有限公司

台北總公司:110台北市信義區基隆路一段333號14樓 Tel:(02) 8726-4888 Fax:(02)2763-8889

台中分公司:407台中市西屯區市政路402號5樓之5 Tel:(04)2252-5818 Fax:(04)2252-5808

高雄分公司:804高雄市鼓山區明誠三路679號5樓 Tel:(07)586-7988 Fax:(07)586-7688