鑒於近期高於預期的消費者物價指數(CPI)以及長期通膨預期上升,美國聯準會自1994年11月以來首次升息三碼,符合市場對大幅度升息的預期*。

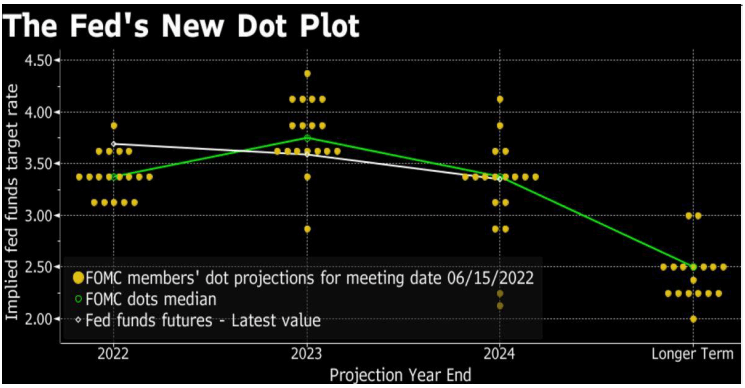

美國聯準會還發佈了新的利率點陣圖(以此來傳達其對利率走勢的展望):

- 預計2022年底聯邦資金利率中位數為3.4%。(去年12月預計聯邦資金利率在2022年底為0.9%)

- 預計2023年底聯邦資金利率為3.8%

- 美國聯準會主席鮑爾認為,3.8%的聯邦資金利率可能足以讓通膨回到目標水準,但如果無法達成預期則會做出相應反應。

我認為,美國聯準會的決定和措辭足夠鷹派。聯準會顯然正試圖通過強硬措辭來贏得人們的信任:在聲明中,美國聯準會使用了“堅決將通膨率恢復到2%”的措辭,這與“預計”通膨率恢復到2%的水準相較有重大變化。鮑爾已經明確表示,重點工作是穩定物價,而不是充分就業,因為勞動力市場非常強勁。

升息三碼不會成為常態

鮑爾還強調,聯準會“正在迅速採取行動”,並預計在7月的議息會議上升息兩碼或三碼,但他表示,升息三碼不會成為常態。

我認為市場應該從容應對這一前瞻性指引–鷹派立場可能已經見頂,聯準會不會不惜一切代價採取激進的緊縮政策。

美國股市反應積極,至少目前來看是這樣的,因為過去幾天升息已經為市場所消化,科技股的表現更勝一籌。

10年期和30年期美國公債殖利率今天大幅下跌,表明成長預期大大降低。在下午的某個時間點,出現了10年期和30年期美國公債殖利率倒掛的情況,但隨後又恢復了正常。2年期和10年期美國公債殖利率之間利差較小,但沒有形成倒掛。

展望

美國聯準會今天算是挽回了一些信譽度。誠然,實現軟著陸越來越難,但還是有可能的。美國聯準會一直致力於保持靈活性並利用資料進行決策—它將召開一次又一次會議做出決策,並像今天一樣對收到的資料做出迅速反應—這應該有助於實現軟著陸。

美國聯準會希望看到通膨率逐月不斷下降,以證明確實控制了通膨。我正在密切關注總體及核心通膨指標,以及長期的消費者通膨預期。同時,投資人應密切關注那些可能表明經濟放緩速度超過美國聯準會預期的資料,因為這可能引發經濟衰退。

景順年中展望報告仍然認為美國的通貨膨脹將很快見頂,並會慢慢降低。我認為,美國聯準會能控制的唯一因素是需求;還有一些外部因素,如地緣政治衝突和新冠疫情的餘波未平,可能會在世界各地產生重大影響。

鑒於已開發經濟體緊縮貨幣政策,全球經濟正在放緩,這也是可以預見的。從相對資產配置的角度來看,基於基準情境預期,我們採取降低風險的姿態,略微偏重配置股票資產。無論是跨股票、固定收益和另類投資還是在單一類別內進行廣泛的多元化投資都是合理的選擇。

參考資料:

*來源:密西根消費者調查6月份初步結果

※特別提醒:

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

本文由景順投信授權轉載,文章內資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。