作者:國泰投信

提供日期:2022/09/27

聯準會主席鮑威爾於全球央行年會展現對抗通膨的決心,市場將持續消化鷹派的政策方向。預計市場將需要看到通膨預期回降後,經濟逐漸出現止穩狀況,屆時市場對深度衰退的擔憂才會較明顯消除,股市才有望出現另一波反彈。

聯準會調高明年利率峰值,超市場預期

聯準會於2022年9月利率決議升息3碼,聯邦資金利率目標區間由2.25%~2.5%上升至3.00%~3.25%。累計今年以來,聯準會已連續五次升息。聯準會再度重申將繼續升息並高度關注通膨風險,繼續強烈承諾要讓通膨率降至聯準會目標水準。同時,聯準會釋出更鷹派的利率點狀圖、更新經濟預測,聯準會主席鮑爾表示,升息將帶來更多痛苦,讓美國軟著陸的機率降低,此看法超市場預期,宣布當日,道瓊工業指數下跌1.7%、標準普爾500指數下跌1.71%、那斯達克指數下跌1.79%、費城半導體指數下跌0.97%。美國10年期公債殖利率下降3.3bps,收在3.53%。

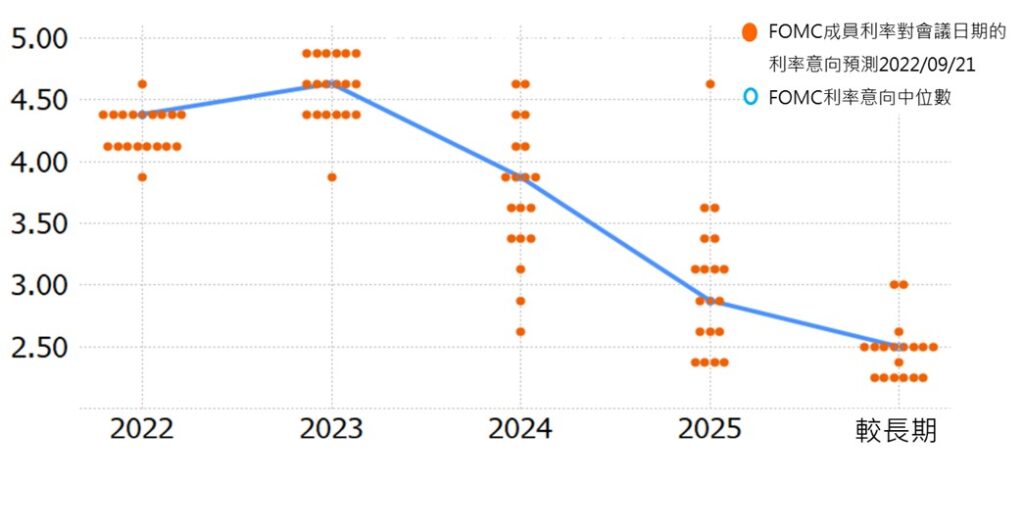

年底恐再升125基點,明年利率預測中位數峰值達4.6%

由於會後更新的點陣圖顯示,多數官員預計到年底,今年還得再升息共計125個基點,將下次11月會議繼續升息75個基點的可能性擺上檯面。且FOMC的利率預期中位數顯示(圖一),利率明年達到的峰值為4.6%,較市場預期的4.5%還高,意味著聯準會的升息力度最終比市場預期的還大。

以此次會議的結果觀察,聯準會的首要目標仍為抑制通膨,當開始看到核心CPI年增率回落及3個月平均月增幅保持在0.5%以下時,應是升息速度放緩的合適時間。預計通膨回落速度仍將大於失業率增加速度,消費者信心預計仍會隨痛苦指數降低而持續在限制性水準下自低檔回升,加上目前家計資產負債表狀況仍相對穩健,從而支持美國經濟不致陷入過往廣泛性失業或金融危機的NBER衰退場景。

FOMC利率意向點陣圖

Q4金融市場仍將持續關注通膨數字,市場仍偏震盪

聯準會議後,全球金融市場再次陷入波動加大走勢,從股票、債券到匯率,都透露出對經濟不確定性的擔憂。而除美國外,歐元區經理人調查,歐洲通膨引發的問題仍令人憂慮,加速進入衰退已成共識,預期2023/Q1~2023/Q2達到谷底,而觀察到能源成本 (電力、天然氣、汽油) 已讓且物價上行壓力傳導「核心類」,例如家具、旅遊、餐廳、服務等。換言之,除美國外,對歐洲的經濟擔憂,亦將成為未來投資人關心的面向。整體而言,在核心通膨見頂前,金融市場都將持續面對升息壓力,波動恐將加劇。投資人宜透過定期定額方式投資,透過分散投資,降低平均成本的方式,較能安穩度市場的波動壓力,待景氣回升,投資部位將可望回歸合理的報酬水準。

資料來源:BoA,國泰投信整理,2022/09

重要聲明

本文提及之個股僅供參考,無推薦之意圖,投資人須衡量自身之投資風險。本文件僅為本公司提供客戶之一般參考資料,並非針對特定客戶之投資建議,且在文件的撰寫過程中,也未考量讀者個別的財務狀況與需求,故本文件所提供的資訊無法適用於所有客戶或投資人,讀者應審慎考量本身之投資風險,並就投資結果自行負責。本文件之製作,係以本公司認為可靠之資訊為依據,本公司雖盡力使用可靠且廣泛的資訊,但本公司並不保證各項資訊之完整性及正確性。本文件中所提出之意見係為本文件出版當時的意見,相關資訊或意見若有變更,本公司將不會另行通知。本公司亦無義務更新本文件之內容或追蹤研究本文件所涵蓋之主題。本文件不得視為買賣有價證券或其他金融商品的要約或要約之引誘。非經本公司事先書面同意,不得發送或轉送本文件予第三人轉載或使用。

本文由國泰投信授權轉載,文章內資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。